- Инструкции О Служебных Командировках В Пределах Украины И За Рубеж

- Инструкция О Служебных Командировках В Пределах Украины И За Границу

Вместе с тем, осторожный налогоплательщик не ограничиться одним приказом о командировке. 1.6 раздела I Инструкции о служебных командировках в пределах Украины и за границу, утвержденной приказом Минфина от 13.03.98г.

Работники имеют право на возмещение расходов и получение иных компенсаций в связи со служебными командировками. Работникам, направляемым в командировку, оплачиваются: суточные за время нахождения в командировке, стоимость проезда к месту назначения и обратно и расходы по найму жилого помещения в порядке и размерах, устанавливаемых законодательством. За командированными работниками сохраняются в течение всего времени командировки место работы (должность) и средний заработок.

Пройдет восьмой и последний музыкальный фестиваль «Авторадио» «Дискотека 80-х». 25 ноября 2009, 00:00КультураАНАСТАСИЯ ПОЛЕЖАНИНА. Восьмой фестиваль авторадио 2009. Oct 3, 2014 - «Авторадио» проводит фестиваль «Дискотека 80-х» уже 13 лет. «В 2009-м мы не реализовали небольшую часть билетов, хотя та. Dieter Bohlen 8 - МЕЖДУНАРОДНЫЙ ФЕСТИВАЛЬ АВТОРАДИО «ДИСКОТЕКА 80 Х» 27 Ноября 2009 года. Nov 26, 2009 - В афише восьмой 'Дискотеки 80-х' есть артисты, которые еще ни. Многие из тех, кто начинал с фестиваля 'Авторадио', обзавелся. 8 - МЕЖДУНАРОДНЫЙ ФЕСТИВАЛЬ АВТОРАДИО «ДИСКОТЕКА 80 Х» 27 Ноября 2009 года.

Инструкции О Служебных Командировках В Пределах Украины И За Рубеж

Инструкция о служебных командировках в пределах Украины и за границу 499 (далее в пределах комментария к ст. 121 КЗоТ — Инструкция 499) определяет служебную командировку как поездку работника по распоряжению руководителя предприятия, объединения, учреждения, организации на определенный срок в другой населенный пункт для выполнения служебного поручения вне места его основной работы. Указание в ст. 121 КЗоТ и в Инструкции 499 на служебные командировки отнюдь не означает, что законодательство о командировке распространяется не на все категории работников, а только на государственных служащих или служащих вообще.

В командировку может быть направлен любой работник, если только в этом возникает необходимость. Поэтому, во избежание конфликтов, порождаемых правовой неопределенностью, следовало бы в местных правилах внутреннего трудового распорядка указать на обязанность работников выполнять распоряжение собственника (по терминологии названной Инструкции 499 — руководителя) о поездке в командировку. Тогда у работников не будет никаких оснований возражать против направления их в командировку, ссылаясь на нарушение условий трудового договора о месте исполнения трудовых обязанностей. Собственник в то же время не вправе требовать от работника поездки в командировку для выполнения задания, не обусловленного трудовым договором.

Такое требование не соответствовало бы правилам ст. 21 и 31 КЗоТ. В отличие от ранее действовавшего законодательства Инструкция 499 уточняет определение командировки как поездки в другой населенный пункт (ранее командировка определялась как поездка в другую местность). Понятие «другой населенный пункт» позволяет четко отграничивать командировку от перемещения работника в пределах места работы по трудовому договору: если работник для выполнения задания собственника вынужден выехать за пределы территории населенного пункта, в котором находится место работы, для выполнения задания собственника, то это еще нельзя квалифицировать как командировку, поскольку выехать за пределы данного населенного пункта — это еще не означает въехать на территорию другого.

Сложность в разграничении командировки и поездки работника для выполнения задания собственника, не имеющей признаков командировки, возникает в том случае, когда в соответствии с административно-территориальным делением некоторые населенные пункты (города) содержат в себе другие населенные пункты (села, поселки и даже другие города). Указание в Инструкции 499 такого признака командировки, как поездка в другой населенный пункт позволяет решить этот вопрос. Поездка в другой населенный пункт (село, поселок, город), хотя бы и входящий в состав более крупного населенного пункта (города), должна квалифицироваться как командировка, поскольку в этом случае работник въехал на территорию другого населенного пункта, хотя и не выезжал за пределы более крупного населенного пункта, в который входит другой населенный пункт. В то же время Инструкция 499 признает командировкой только поездку за пределы места постоянной работы. Поэтому признаков командировки нет, если работник принят на работу, имеющую разъездной (передвижной) характер, или если трудовой договор предусматривает выполнение трудовых обязанностей в полевых условиях, т. Работник принят на такую работу, которая предусматривает поездки в другие населенные пункты, а не только исполнение трудовых обязанностей в строго определенном месте. За работником, направленным в командировку, сохраняется место работы (должность) и средний заработок (часть третья комментируемой статьи).

Инструкция О Служебных Командировках В Пределах Украины И За Границу

Средний заработок, сохраняемый за работником за время командировки (за все рабочие дни), исчисляется исходя из выплат за два календарных месяца, предшествовавших месяцу, в котором началась командировка (работник выехал в командировку). По логике вещей, средняя заработная плата должна сохраняться за командированными работниками только на период проезда к месту командировки и обратно. В иное время работник, по общему правилу, выполняет работу, предусмотренную трудовым договором. Следовательно, его труд и должен оплачиваться в соответствии с условиями трудового договора.

Это касается и премирования. Согласно установленным показателям именно надлежащее выполнение задания в командировке может быть основанием для начисления и выплаты премиального вознаграждения. Но при буквальном толковании законодательства в подобных случаях начислять работникам премии нельзя, поскольку время пребывания в командировке оплачивается в размере среднего заработка и дополнительно может оплачиваться только в соответствии со ст. Правило об оплате времени пребывания в командировке в размере среднего заработка действует и тогда, когда работник направляется с его согласия в командировку для выполнения задания, выходящего за рамки его трудовых обязанностей. Это, конечно же, полностью соответствует букве нормативного акта, но при направлении в командировку для выполнения более высокооплачиваемой работы прямо затрагиваются интересы работника, поскольку в соответствии с выполняемой работой он мог бы претендовать на более высокую оплату труда.

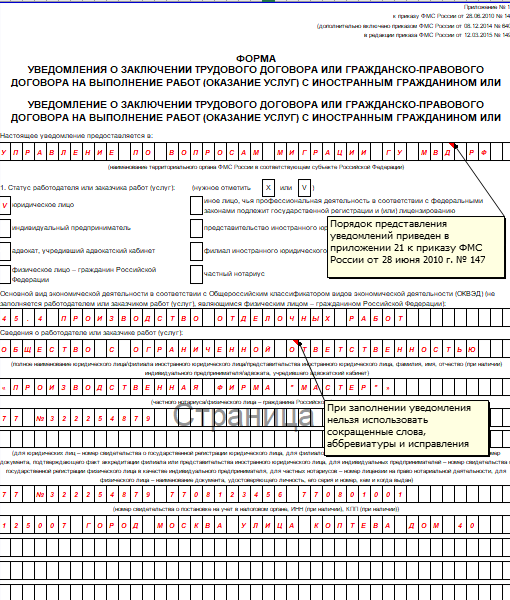

Установлены организационные и финансовые правила направления работников в служебные командировки, которые излагаются ниже. Право собственника направлять работников в командировку для выполнения работы, обусловленной трудовым договором, по общему правилу не ограничивается. Оно ограничивается только применительно к отдельным категориям работников (ст. 176, 1861 КЗоТ). Направление в командировку производится руководителем предприятия или его заместителем и оформляется приказом (распоряжением) с указанием пункта (пунктов) назначения, наименования организации, куда работник направляется, срока и цели командировки.

Дополнительно в отношении командировок за границу предусмотрено утверждение задания на командировку, в котором, в частности, определяются условия пребывания за границей. В случае поездки в командировку за границу по приглашению к приказу прилагается его копия с переводом. При командировке за границу предусмотрено также утверждение сметы расходов (п.

1.1 раздела II Инструкции 499). Настоящую головную боль руководителям и бухгалтерам причиняет п. 5 Закона «О налогообложении прибыли предприятий» 167.

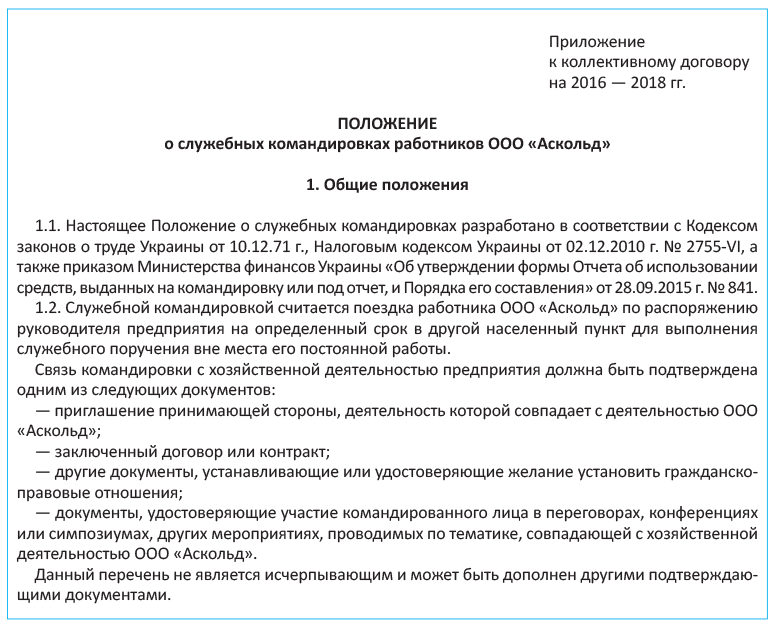

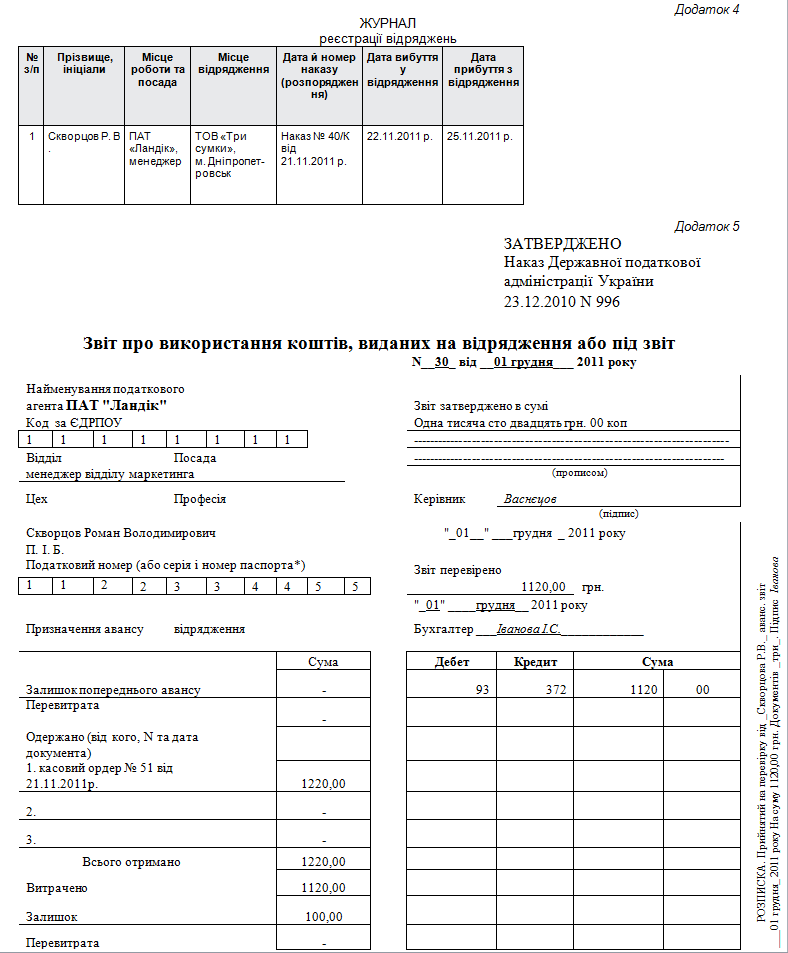

Командировочные расходы Согласно работникам, которые направляются в командировку, выплачиваются суточные за время пребывания в командировке, стоимость проезда до места назначения и обратно и расходы по найму жилья в порядке и размерах, установленных законодательством. Однако на сегодняшний день законодательством установлены требования и нормы исключительно для командировок работников предприятий и организаций, частично или полностью финансируемых за счет бюджетных средств, а именно:. (далее - Инструкция № 59),. (далее - Постановление № 98). Небюджетные предприятия порядок и нормы для служебных командировок устанавливают самостоятельно в коллективном договоре или в отдельных документах. Это может быть утвержденное приказом руководителя Положение о командировках, разработанное согласно специфике предприятия.

Главное, чтобы данный документ не нарушал требований законодательства, в частности КЗоТ (см. При этом необходимо учитывать требования, который определяет максимальные размеры суточных расходов для командировок (0,1 размера для командировок по Украине и 80 евро - за границу) и указывает на необходимость документального подтверждения служебной командировки. Выплата суточных в большем размере и возмещение командировочных расходов без документального подтверждения влекут за собой признание этих сумм дополнительным благом с соответствующим обложением налогом на доходы физических лиц (с применением повышающего коэффициента) и военным сбором (см. Если налоговый агент принимает решение относительно осуществления начисления и уплаты налога на доходы физических лиц (военного сбора) за счет собственных средств, то сумма денежных средств в размере не удержанного налога (сбора) является доходом в виде дополнительного блага и облагается налогом на доходы физических лиц (военным сбором) на общих основаниях.

То есть выплачивать налог с доходов физических лиц (военный сбор) за счет средств предприятия нецелесообразно, так как сумма уплаченного налога (военного сбора) трансформируется в дополнительное благо и, соответственно, опять подлежит обложению налогом и сбором (см. Сумма такого дохода (дополнительного блага) отражается в налоговом расчете по под признаком дохода '126'. Напомним, что под признаком дохода '118' отражается излишне израсходованная сумма денежных средств, полученная налогоплательщиком под отчет и не возвращенная в установленный срок (см.

Также и тему ). Дополнительно отметим, что не считается командировкой направление работника на вахту и разъездной (передвижной) характер работ.

В этих случаях работникам выплачиваются не командировочные расходы, а особого вида надбавка, порядок выплаты которой рассмотрен в теме. Суточные расходы Суточные расходы определяются предприятием самостоятельно и могут быть различными для определенных стран и городов.

Как правило, это оформляется отдельным приказом руководителя (см. Причем законодательство не определяет ни минимального, ни максимального предела для суточных расходов небюджетного предприятия, а лишь устанавливает предел, до которого суточные расходы не облагаются налогом на доходы физических лиц. Так, согласно максимальный размер суточных расходов из расчета за каждый календарный день командировки, который не включается в налогооблагаемый доход командированного лица, составляет:. в пределах территории Украины - не более 0,1 размера, установленного на 1 января налогового (отчетного) года, то есть на 2018 год - 372,30 грн. (3 723 грн. х 0,1);. для командировок за границу - не более 80 евро по официальному курсу гривни к евро, установленному НБУ.